GST in India. Explanation of the Taxes of Goods and Services Tax

By Team Alpha | General knowledge | Feb 08, 2018

GST - भारत में GST क्या है? माल और सेवाएं कर कानून की व्याख्या.

GST अप्रत्यक्ष कर है जो भारत में कई अप्रत्यक्ष करों का स्थान ले लिया है। माल और सेवा कर अधिनियम संसद में 29 मार्च 2017 को पारित किया गया था। अधिनियम 1 जुलाई 2017 को लागू हुआ।

इस अनुच्छेद में, हम GST के बारे में एक करीब से नज़र रखते हैं और इसका कारण व्यवसाय और करों को सरल और आसान बना रहा है।

अंतर्वस्तु (Content)

- GST क्या है?

- Journey of GST in India

- GST के फायदे

- GST के घटक?

- GST से पहले कर कानून

- GST क्या बदलाव लाते हैं?

- GST क्या है?

भारत में सामान और सेवाएं कर कानून एक व्यापक, बहु-स्तरीय, गंतव्य-आधारित कर है जो हर मूल्य अतिरिक्त पर लगाया जाता है।

सरल शब्दों में, सामान और सेवा कर सामान और सेवाओं की आपूर्ति पर लगाए गए अप्रत्यक्ष कर है। जीएसटी लॉ ने कई अप्रत्यक्ष कर कानूनों का स्थान लिया है जो पहले भारत में मौजूद था।

GST पूरे देश के लिए एक अप्रत्यक्ष कर है।

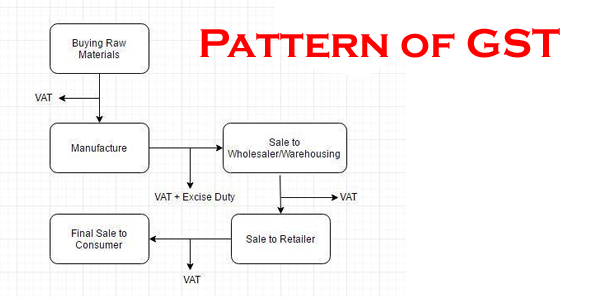

तो, सामान और सेवा कर से पहले, कर लेवी का पैटर्न निम्नानुसार था:

GST शासन के तहत, बिक्री के हर बिंदु पर कर लगाया जाएगा। अंतरराज्यीय बिक्री के मामले में, सेंट्रल GST और राज्य GST का शुल्क लिया जाएगा। इंट्राग्रेटेड GST के लिए इंट्रा-स्टेट की बिक्री पर लगाया जाएगा।

अब हमें गुड्स और सर्विस टैक्स की परिभाषा को समझने की कोशिश करें - "जीएसटी एक व्यापक, बहु-स्तरीय, गंतव्य-आधारित कर है जो हर मूल्य के अतिरिक्त पर लगाया जाएगा।"

बहुमंज़िला (Multi-stage)

इसमें कई बदलाव हैं- एक वस्तु इसकी आपूर्ति श्रृंखला के माध्यम से जाती है: निर्माण से लेकर उपभोक्ता तक अंतिम बिक्री तक।

हम निम्नलिखित मामले पर विचार करें:

कच्चे माल की खरीद

उत्पादन या निर्माण

तैयार माल का भण्डारण

थोक व्यापारी को बिक्री

रिटेलर को उत्पाद की बिक्री

अंतिम उपभोक्ता के लिए बिक्री

इन चरणों में से प्रत्येक पर माल और सेवा कर लगाया जाएगा, जिससे यह बहु-स्तरीय कर बना सकता है।

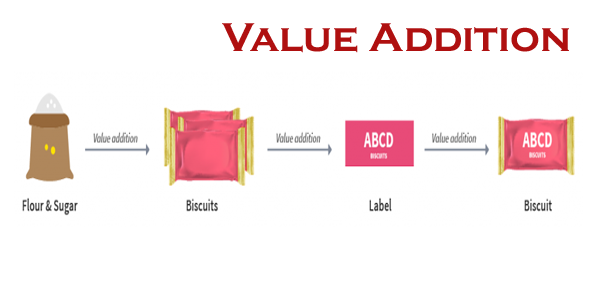

मूल्य संवर्धन (Value Addition)

निर्माता जो बिस्कुट बनाता है आटा, चीनी और अन्य सामग्री खरीदता है जब चीनी और आटे मिश्रित और बिस्कुट में पके हुए होते हैं तो इनपुट का मूल्य बढ़ जाता है।

निर्माता तब बिस्कुट को वेयरहाउसिंग एजेंट को बेचता है जो बड़ी मात्रा में बिस्कुट पैक करता है और इसे लेबल करता है। यह मूल्य का एक और अतिरिक्त है जिसके बाद गोदाम खुदरा विक्रेता को बेचता है।

फुटकर विक्रेता छोटे मात्रा में बिस्कुट को संकलित करता है और बिस्कुट के मार्केटिंग में निवेश करता है जिससे इस प्रकार उसका मूल्य बढ़ता जा रहा है

इन मूल्यों के अतिरिक्त जीएसटी पर लगाया जाएगा, अर्थात् अंतिम ग्राहक को अंतिम बिक्री प्राप्त करने के लिए प्रत्येक चरण में जोड़ा गया मौद्रिक मूल्य।

गंतव्य आधारित

महाराष्ट्र में निर्मित वस्तुओं पर विचार करें और कर्नाटक में अंतिम उपभोक्ता को बेच दिया जाता है। चूंकि सामान और सेवा कर (GST) उपभोग के समय पर लगाया जाता है, इस मामले में, कर्नाटक में पूरे कर राजस्व कर्नाटक में जाएगा और महाराष्ट्र नहीं।

- Journey of GST in India

GST की यात्रा वर्ष 2000 में शुरू हुई जब GST कानून को खारिज करने के लिए एक समिति गठित की गई थी कानून के विकास के लिए तब से 17 साल लग गए। 2017 में लोकसभा और राज्यसभा में GST विधेयक पारित किया गया था। 1 जुलाई 2017 को GST कानून लागू हुआ।

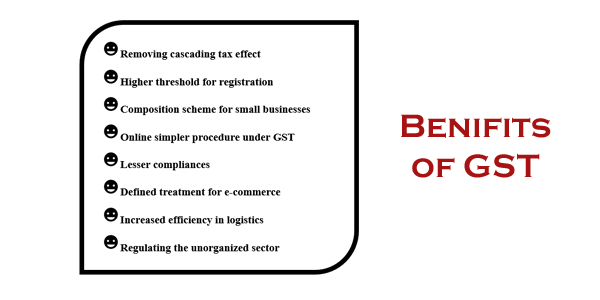

- GST के लाभ

GST मुख्य रूप से माल और सेवाओं की बिक्री पर व्यापक प्रभाव को हटा देगा। कैस्केडिंग प्रभाव को हटाने से माल की लागत को सीधे प्रभावित किया जाएगा। माल की लागत में कमी आनी चाहिए क्योंकि कर पर कर GST शासन में समाप्त हो गया है।

GST भी मुख्य रूप से तकनीकी रूप से प्रेरित है। पंजीकरण, रिटर्न दाखिल, रिफंड के लिए आवेदन और नोटिस के जवाब जैसे सभी गतिविधियों को जीएसटी पोर्टल पर ऑनलाइन करना होगा। यह प्रक्रियाओं को गति देगा

- जीएसटी के घटक क्या हैं?

GST में लागू 3 कर हैं: सीजीएसटी, एसजीएसटी और आईजीएसटी।

CGST: अंतरराज्यीय बिक्री पर केन्द्र सरकार द्वारा एकत्रित (उदाहरण: महाराष्ट्र के भीतर)

SGST: राज्य सरकार द्वारा एक अंतराल बिक्री पर एकत्रित (उदाहरण: महाभारत के भीतर)

IGST: अंतरराज्यीय बिक्री के लिए केंद्र सरकार द्वारा एकत्रित (उदाहरण: महाराष्ट्र से तमिलनाडु)

ज्यादातर मामलों में, नए शासन के तहत कर संरचना निम्नानुसार होगी:

| Transaction | New Regime | Old Regime | |

| राज्य में बिक्री | CGST + SGST | VAT + Central Excise/Service tax | राजस्व को केंद्र और राज्य के बीच समान रूप से साझा किया जाएगा |

| दूसरे राज्य में बिक्री | IGST | Central Sales Tax + Excise/Service Tax | अंतरराज्यीय बिक्री के मामले में केवल एक प्रकार का कर (केंद्रीय) होगा। इसके बाद केंद्र माल के गंतव्य पर आधारित आईजीएसटी राजस्व को साझा करेगा. |

उदाहरण:

आइए हम मान लें कि गुजरात में डीलर ने सामान बेचकर पंजाब में एक डीलर को बेच दिया था। 50,000। GST की दर 18% है जिसमें केवल IGST शामिल है I

ऐसे मामले में, डीलर को रु। IGST के रूप में 9,000 यह IGST राजस्व केंद्र सरकार के पास जाएगा।

वही डीलर गुजरात में एक उपभोक्ता को सामान बेचता है, जो कि रुपये में है। 50,000। अच्छे पर जीएसटी की दर 12% है। इस दर में CGST का 6% और SGST6% है।

डीलर को रुपये जमा करना है सामान और सेवा कर के रूप में 6,000 रुपये। 3,000 केंद्र सरकार और रुपये में जाएंगे। 3,000 गुजरात सरकार के पास जाएंगे क्योंकि बिक्री राज्य के भीतर है।

- GST से पहले कर कानून

प्री-जीएसटी शासनकाल में, राज्य और केंद्र दोनों पर लगाए गए कई अप्रत्यक्ष कर थे। राज्यों ने मूल्य वर्धित कर (वैट) के रूप में मुख्य रूप से करों को एकत्र किया। हर राज्य में नियम और विनियमों का एक अलग सेट था।

केंद्र द्वारा माल की अंतरराज्यीय बिक्री पर लगाया गया था। माल की अंतरराज्यीय बिक्री के मामले में सीएसटी (केंद्रीय राज्य कर) लागू किया गया था। उपरोक्त के अलावा मनोरंजन टैक्स, जकात और स्थानीय कर जैसे कई अप्रत्यक्ष करों को राज्य और केंद्र द्वारा लगाया गया था।

यह राज्य और केंद्र दोनों पर लगाए गए करों के अतिव्यापीकरण का कारण बनता है।

उदाहरण के लिए, जब सामान का निर्माण किया गया और केंद्र द्वारा लगाए गए एक्साइज ड्यूटी को केंद्र द्वारा लगाया गया था। एक्साइज ड्यूटी के ऊपर और ऊपर, VAT पर भी राज्य द्वारा आरोप लगाया गया था। टैक्स पर कर के लिए यह कर भी करों के व्यापक प्रभाव के रूप में जाना जाता है

Pre - GST शासन में अप्रत्यक्ष करों की सूची निम्न है:

- केंद्रीय उत्पाद शुल्क

- उत्पाद शुल्क के कर्तव्यों

- एक्साइज के अतिरिक्त कर्तव्यों

- सीमा शुल्क के अतिरिक्त कर्तव्यों

- विशेष अतिरिक्त शुल्क सीमा शुल्क

- उपकर

- राज्य वैट

- केंद्रीय बिक्री कर

- टैक्स खरीदें

- लक्जरी टैक्स

- मनोरंजन कर

- प्रवेश कर

- विज्ञापनों पर कर

- लॉटरी, सट्टेबाजी, और जुए पर कर

इन सभी करों को केन्द्रीय GST, राज्य GST और एकीकृत GST से बदला गया है।

- GST में क्या परिवर्तन आए हैं?

पूर्व GST शासन में, कर पर कर की गणना की गई और अंतिम खरीदार सहित हर क्रेता द्वारा भुगतान किया गया था। टैक्स पर कर टैक्स के कैस्केडिंग प्रभाव कहते हैं।

GST इस कैस्केडिंग प्रभाव को टालती है क्योंकि कर की गणना केवल स्वामित्व के हस्तांतरण के प्रत्येक चरण में मूल्य-जोड़ पर की जाती है। समझें कि कैस्केडिंग प्रभाव क्या है और यह सरल वीडियो देखकर जीएसटी कैसे मदद करता है:

https://youtu.be/SusfPiNzK-Y

GST करों के संग्रह में सुधार के साथ-साथ राज्यों के बीच अप्रत्यक्ष कर बाधाओं को दूर करके और एक समान कर दर से देश को एकीकृत करने के द्वारा भारतीय अर्थव्यवस्था के विकास को बढ़ावा देगा।

उदाहरण:

कुछ संख्याओं के साथ बिस्कुट निर्माता के ऊपर दिए गए उदाहरण के आधार पर, देखते हैं कि पूर्व GST और जीएसटी GST में माल की लागत और करों का क्या होता है।

पूर्व जीएसटी शासन में कर गणना:

| Action | Cost | 10% Tax | Total |

| Manufacturer | 1,000 | 100 | 1,100 |

| Warehouse adds label and repacks @ 300 | 1,400 | 140 | 1,540 |

| Retailer advertises @ 500 | 2,040 | 204 | 2,244 |

| Total | 1,800 | 444 | 2,244 |

वैसे, लेन-देन के हर चरण में कर दायित्व पारित किया गया था और अंतिम दायित्व ग्राहक के साथ आराम आता है। इसे टैक्स का कैस्केडिंग इफेक्ट कहलाता है जहां टैक्स टैक्स पर दिया जाता है और आइटम का मूल्य हर बार ऐसा होता है।

GST शासन में कर गणना:

| Action | Cost | 10% Tax | Actual Liability | Total |

| Manufacturer | 1,000 | 100 | 100 | 1,100 |

| Warehouse adds label and repacks @ 300 | 1,300 | 130 | 30 | 1,430 |

| Retailer advertises @ 500 | 1,800 | 180 | 50 | 1,980 |

| Total | 1,800 | 180 | 1,980 |

माल और सेवा कर के मामले में, इनपुट प्राप्त करने में भुगतान किए गए कर के लिए क्रेडिट का दावा करने का एक तरीका है। इस मामले में क्या होता है, वह व्यक्ति जिसने कर चुकाया है, वह पहले से ही करों का दावा कर सकता है जब वह अपने करों को जमा करता है।

अंत में, हर बार जब कोई व्यक्ति इनपुट टैक्स क्रेडिट का दावा करने में सक्षम होता है, तो बिक्री की कीमत कम हो जाती है और खरीदार के लिए लागत मूल्य कम हो जाता है क्योंकि कम कर देयता बिस्कुट का अंतिम मूल्य इसलिए रु। से कम है 2,244 से रु। 1,980, इस प्रकार अंतिम ग्राहक पर कर का बोझ कम कर देता है